Commentaires sur les marchés - Avril 2024

Avril 2024

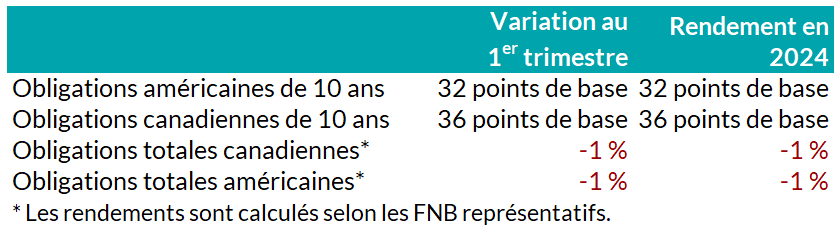

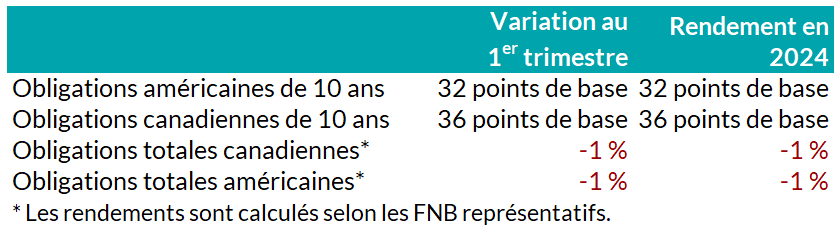

Taux et crédit – les taux d’intérêt ont augmenté au premier trimestre de 2024, soit de la moitié du déclin subi au dernier trimestre de 2023 en raison de surprises favorables du côté des données économiques américaines. Les nouvelles économiques positives ont aussi entraîné un climat favorable au risque sur le marché, la prime de risque sur les obligations de sociétés se resserrant à mesure que les perspectives économiques s’amélioraient. Au Canada, les obligations de sociétés ont connu un rendement supérieur à celui des obligations d’État et de l’indice obligataire universel FTSE Canada (FTSE), affichant un rendement légèrement favorable de 0,07 %, par rapport à la perte de 1,66 % des obligations d’État et à la perte de 1,22 % de l’indice en général. Les obligations à long terme, plus sensibles au taux d’intérêt, ont connu une chute des plus importantes, qui a été contrebalancée en partie par les obligations de sociétés par le climat de risque sur les écarts des obligations de sociétés. Sur une période de 6 mois et de 1 an, le rendement de l’indice FTSE est demeuré positif à 6,94 % et 2,10 % respectivement. En ce qui a trait aux obligations de sociétés, les obligations les moins bien notées (BBB) ont surpassé le rendement des obligations à note supérieure (A), alors que les secteurs exposés à des taux d’intérêt plus élevés, comme les infrastructures, l’énergie et les communications ont connu un rendement inférieur à ceux qui le sont moins (notamment le secteur financier et de la titrisation).

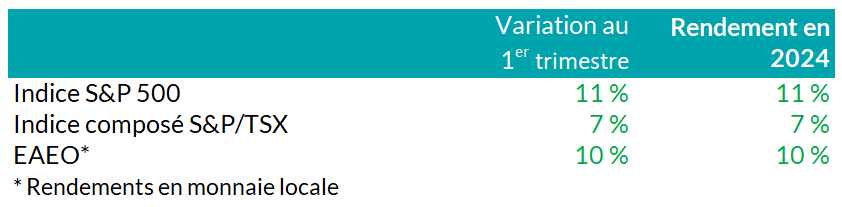

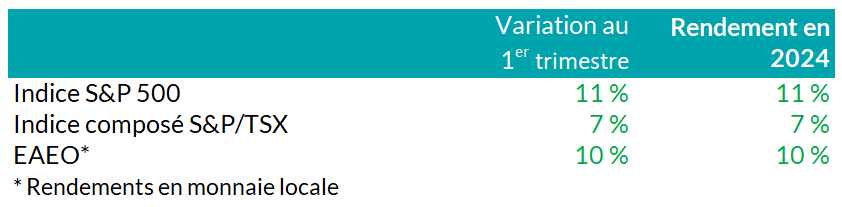

Aperçu des actions – Au cours du premier trimestre de 2024, des préoccupations concernant une récession se sont apaisées progressivement au fur et à mesure que les banques centrales ont adopté une approche perspective plus accommodante à l'égard de la politique monétaire. Leur ton plus conciliant tenait compte de la confiance du fait que les mesures monétaires restrictives freinaient efficacement l’inflation comme prévu. Soutenus par les perspectives d’un atterrissage en douceur de l’économie, les marchés des actions mondiaux se sont redressés pour commencer l’année avec la plupart des indices principaux nord-américains atteignant des sommets inégalés pendant le trimestre. Les actions américaines ont continué d’obtenir un rendement supérieur à d’autres marchés internationaux importants, dont l’indice S&P 500 affichant un rendement de 10,6 % en dollars américains. Les grandes économies développées de l’Europe, Australasie et Extrême-Orient (EAEO) ont réalisé un gain de 10,1 % en monnaie locale, alors que l’indice TSX a augmenté de 6,6 %. De plus, l’économie américaine a continué de démontrer plus de résilience que la plupart des grandes économies développées, affichant des données robustes relatives à l’emploi et à la production. À ce titre, les investisseurs étrangers dans les titres américains ont réalisé des rendements améliorés, tirant profit d’un billet vert plus fort.

Les données fondamentales aux États-Unis – les bénéfices des sociétés ont défié les attentes au dernier trimestre de 2023, déclenchant une vague de révisions à la hausse des bénéfices. Les marges d’exploitation, les flux de trésorerie et l’endettement stables continuent d’attirer les investisseurs dans le marché des actions. Les investisseurs semblent se concentrer sur la capacité de la compagnie à maintenir les niveaux d’endettement devant le renouvellement des dettes. Nous avons observé que le nombre de compagnies importantes qui s’attendent à améliorer leur rendement financier a baissé à environ 19 %. Cela laisse entendre que les risques de concentration pourraient se produire de nouveau pour le marché des actions.

Les facteurs quantiques aux États-Unis

La hausse optimiste des valorisations des actions peut être attribuée en partie par le facteur d’élan. Un panier de compagnies, dont les tendances liées aux prix sont positives, ont intensifié le risque de concentration sur le marché des actions. On remarque que le rendement du facteur d'élan a contrasté vivement des facteurs fondamentaux, ce qui nous incite à la prudence face à la complaisance du marché. Les compagnies de grande qualité, qui se définissent généralement par un rendement des capitaux propres (RCP) élevé, une variabilité stable des bénéfices et un faible effet de levier se sont classées au deuxième rang de notre classement du rendement ajusté au risque, et est atténué par le rendement d'environ 17,9 % observé du facteur d'élan.

Les données fondamentales au Canada – dans le contexte de résultats financiers décevants, le RCP – une mesure de l'efficacité avec laquelle une société génère des bénéfices – a rebondi au dernier trimestre de 2023, après avoir chuté pendant une grande partie de l’année. La mesure de l’efficacité améliorée a fourni un catalyseur positif pour les investisseurs de dividendes puisque les mouvements inverses du RCP relativement aux coûts des financement pendant l’année 2023 ont laissé de côté les investisseurs. De plus, l'indice CRB,indice des prix des matières premières, une mesure des changements du prix des produits de base, est sorti de sa fourchette, fournissant un vent favorable pour le secteur de l’énergie et des matériaux canadiens. Les préoccupations en ce qui a trait à la contraction des bénéfices et des conditions macroéconomiques se sont calmées.

Les facteurs quantitatifs au Canada – les cours de brut ont grimpé au premier trimestre de 2024 avec des coupures dans les coûts de production de l’OPEP et les ramifications des conflits géopolitiques faisant en sorte que les marchés pétroliers se sont trouvés dans une situation de sous-approvisionnement. À ce titre, les compagnies énergétiques en ont tiré profit, avec un rendement élevé et supérieur à l’indice plus large, alors que le panier de faible volatilité avec une exposition plus faible aux entreprises cycliquement sensibles – donnant lieu à un rendement inférieur à la moyenne à la fin du trimestre. De plus, les banques canadiennes ont enregistré un rendement inférieur au début du trimestre annulant une partie du surrendement qu’on a connu à la fin du trimestre de 2023. Cela étant dit, les données subjectives de l’inflation ont augmenté les attentes de réduction des taux attendue de la Banque du Canada et, à ce titre, les banques ont connu un rendement semblable au marché plus large au cours d’une grande partie du trimestre. Appuyés par les attentes d’une politique monétaire plus conciliante, les investisseurs ont récompensé les entreprises qui versent des dividendes ayant un historique de croissance des dividendes, en améliorant la confiance qu’ils peuvent soutenir la croissance future des dividendes. Il est important de noter que les investisseurs ne devraient pas laisser le surrendement de la croissance des dividendes éclipser le rendement inférieur des entreprises qui versent des dividendes élevés. Les investisseurs devraient demeurer attentifs à la capacité des entreprises à créer de la valeur par rapport aux coûts de financement.

Perspectives de premier plan

Taux – les taux d’intérêt au Canada et aux États-Unis ont augmenté parmi les obligations de toute durée au premier trimestre 2024. Les données de l’inflation aux États-Unis ont surpris à la hausse, demeurant obstinément plus élevées qu’il était espéré, alors que les indicateurs du marché du travail et de la consommation ont fait valoir la vigueur continue de l'économie. Au Canada, les données de l’inflation sont tombées en deçà des prévisions, mais les données du PIB au début de 2024 ont surpassé les attentes. Le marché s’attend maintenant à un atterrissage en douceur pour l’économie américaine; toutefois, l’économie canadienne continue de ralentir. Les banques centrales nord-américaines ont signalé que nous sommes au sommet en matière de politique de taux. Le marché envisage actuellement environ de deux à trois baisses de 25 points de base du taux d’intérêt par la Réserve fédérale américaine pendant le second semestre de 2024, ce qui est beaucoup moins que les six à sept baisses de 25 points de base anticipés il y a à peine trois mois. Puisque la banque centrale de la Suisse a mené le bal avec la première réduction de taux parmi les pays développés, les banques centrales des économies développées principales surveilleront de près les données à venir et les développements du marché pour déterminer le calendrier et le rythme des réductions de taux d’intérêt.

Le crédit – la prime de risque des obligations de sociétés (par rapport aux obligations d'État) continue de se resserrer au cours du trimestre, avec un solide climat au risque sur le marché, les investisseurs anticipant une croissance économique renouvelée en 2024 comparativement aux attentes précédentes. L’offre d’obligations de sociétés était robuste avec 38,2 milliards de dollars en nouvelles émissions, le deuxième premier trimestre le plus fort enregistré. Dans l'ensemble, nous ne pensons pas que la prime de risque actuelle compense le risque de baisse de façon appropriée, particulièrement pour les obligations de sociétés de plus longue durée, et privilégions le crédit de meilleure qualité et de plus courte durée, où nous estimons que la dynamique risque/récompense est plus favorable.

Les actions – nous privilégions une combinaison des indices Dow Jones et S&P500 pour une exposition vaste au marché. Le Dow Jones, un indice pondéré en fonction des prix, devrait avoir une certaine valeur et un penchant pour la faible volatilité puisqu’il suit les compagnies importantes à maturité. Comme expliqué ci-dessus, le risque de concentration se fait sentir sur le marché des actions et, au cours du premier trimestre, ce risque a été exacerbé par les investisseurs se précipitant dans un panier de compagnies à tendances de prix positives, poussant donc les mesures d'évaluation en zone peu abordable. À notre avis, il est approprié d’utiliser une combinaison de la moyenne Dow Jones des industrielles et l’indice S&P 500 pour une vaste exposition au marché américain étant donné le risque de concentration accru. En nous projetant vers l’avenir, nous pensons que les compagnies démontreront des marges d’exploitation stables et, par conséquent, nous mettons l’accent sur l’équilibre entre les exigences de refinancement de l’endettement des sociétés et le réinvestissement dans des projets dont l’objectif est la croissance future. Autrement dit, nous investissons dans les compagnies dont les flux de trésorerie sont stables et l’endettement est réduit hors du groupe des entreprises ou des compagnies à méga-capitalisation. Au Canada, on s’attend à une croissance des bénéfices modeste et nous demeurons attentifs à la capacité d’une entreprise à générer des profits de façon efficace par rapport à son coût de financement. Nous devons faire preuve de prudence à l'égard des négociations « de rattrapage » trop optimistes motivées par les produits de base par rapport à notre voisin du Sud. Par conséquent, nous avons affiné notre stratégie de placement en nous détournant du facteur de faible volatilité et en ajoutant les compagnies de plus grande qualité au Canada.

Tout énoncé de cette présentation qui n'est pas basé sur des faits historiques constitue un énoncé prévisionnel. Ces énoncés prévisionnels sont fondés sur le meilleur jugement de la gestionnaire ou du gestionnaire de portefeuille à ce jour, sur ce qui pourrait se réaliser à l'avenir. Cependant, les énoncés prévisionnels sont assujettis à un certain nombre de risques, d'incertitudes et d'hypothèses, et sont fondés sur les opinions et points de vue actuels du gestionnaire de portefeuille. C'est pourquoi les résultats réels des événements peuvent être considérablement différents des points de vue exprimés. De plus, les points de vue, les opinions et les hypothèses peuvent subséquemment changer selon les renseignements inconnus, ou pour toute autre raison. L'ÉquitableMD ne prévoit pas l'obligation de mettre à jour les renseignements prévisionnels contenus dans le présent document. La lectrice ou le lecteur est avisé de considérer soigneusement ces renseignements ainsi que d'autres facteurs et de ne pas se fier indûment aux énoncés prévisionnels. Les placements peuvent apprécier ou se déprécier et sont investis au risque de l'investisseuse ou de l'investisseur. Les valeurs de placement fluctuent fréquemment et le rendement passé ne garantit pas les résultats futurs. Il est recommandé d'obtenir un avis professionnel avant qu'une investisseuse ou un investisseur ne s'engage dans une stratégie de placement.

Taux et crédit – les taux d’intérêt ont augmenté au premier trimestre de 2024, soit de la moitié du déclin subi au dernier trimestre de 2023 en raison de surprises favorables du côté des données économiques américaines. Les nouvelles économiques positives ont aussi entraîné un climat favorable au risque sur le marché, la prime de risque sur les obligations de sociétés se resserrant à mesure que les perspectives économiques s’amélioraient. Au Canada, les obligations de sociétés ont connu un rendement supérieur à celui des obligations d’État et de l’indice obligataire universel FTSE Canada (FTSE), affichant un rendement légèrement favorable de 0,07 %, par rapport à la perte de 1,66 % des obligations d’État et à la perte de 1,22 % de l’indice en général. Les obligations à long terme, plus sensibles au taux d’intérêt, ont connu une chute des plus importantes, qui a été contrebalancée en partie par les obligations de sociétés par le climat de risque sur les écarts des obligations de sociétés. Sur une période de 6 mois et de 1 an, le rendement de l’indice FTSE est demeuré positif à 6,94 % et 2,10 % respectivement. En ce qui a trait aux obligations de sociétés, les obligations les moins bien notées (BBB) ont surpassé le rendement des obligations à note supérieure (A), alors que les secteurs exposés à des taux d’intérêt plus élevés, comme les infrastructures, l’énergie et les communications ont connu un rendement inférieur à ceux qui le sont moins (notamment le secteur financier et de la titrisation).

Aperçu des actions – Au cours du premier trimestre de 2024, des préoccupations concernant une récession se sont apaisées progressivement au fur et à mesure que les banques centrales ont adopté une approche perspective plus accommodante à l'égard de la politique monétaire. Leur ton plus conciliant tenait compte de la confiance du fait que les mesures monétaires restrictives freinaient efficacement l’inflation comme prévu. Soutenus par les perspectives d’un atterrissage en douceur de l’économie, les marchés des actions mondiaux se sont redressés pour commencer l’année avec la plupart des indices principaux nord-américains atteignant des sommets inégalés pendant le trimestre. Les actions américaines ont continué d’obtenir un rendement supérieur à d’autres marchés internationaux importants, dont l’indice S&P 500 affichant un rendement de 10,6 % en dollars américains. Les grandes économies développées de l’Europe, Australasie et Extrême-Orient (EAEO) ont réalisé un gain de 10,1 % en monnaie locale, alors que l’indice TSX a augmenté de 6,6 %. De plus, l’économie américaine a continué de démontrer plus de résilience que la plupart des grandes économies développées, affichant des données robustes relatives à l’emploi et à la production. À ce titre, les investisseurs étrangers dans les titres américains ont réalisé des rendements améliorés, tirant profit d’un billet vert plus fort.

Les données fondamentales aux États-Unis – les bénéfices des sociétés ont défié les attentes au dernier trimestre de 2023, déclenchant une vague de révisions à la hausse des bénéfices. Les marges d’exploitation, les flux de trésorerie et l’endettement stables continuent d’attirer les investisseurs dans le marché des actions. Les investisseurs semblent se concentrer sur la capacité de la compagnie à maintenir les niveaux d’endettement devant le renouvellement des dettes. Nous avons observé que le nombre de compagnies importantes qui s’attendent à améliorer leur rendement financier a baissé à environ 19 %. Cela laisse entendre que les risques de concentration pourraient se produire de nouveau pour le marché des actions.

Les facteurs quantiques aux États-Unis

La hausse optimiste des valorisations des actions peut être attribuée en partie par le facteur d’élan. Un panier de compagnies, dont les tendances liées aux prix sont positives, ont intensifié le risque de concentration sur le marché des actions. On remarque que le rendement du facteur d'élan a contrasté vivement des facteurs fondamentaux, ce qui nous incite à la prudence face à la complaisance du marché. Les compagnies de grande qualité, qui se définissent généralement par un rendement des capitaux propres (RCP) élevé, une variabilité stable des bénéfices et un faible effet de levier se sont classées au deuxième rang de notre classement du rendement ajusté au risque, et est atténué par le rendement d'environ 17,9 % observé du facteur d'élan.

Les données fondamentales au Canada – dans le contexte de résultats financiers décevants, le RCP – une mesure de l'efficacité avec laquelle une société génère des bénéfices – a rebondi au dernier trimestre de 2023, après avoir chuté pendant une grande partie de l’année. La mesure de l’efficacité améliorée a fourni un catalyseur positif pour les investisseurs de dividendes puisque les mouvements inverses du RCP relativement aux coûts des financement pendant l’année 2023 ont laissé de côté les investisseurs. De plus, l'indice CRB,indice des prix des matières premières, une mesure des changements du prix des produits de base, est sorti de sa fourchette, fournissant un vent favorable pour le secteur de l’énergie et des matériaux canadiens. Les préoccupations en ce qui a trait à la contraction des bénéfices et des conditions macroéconomiques se sont calmées.

Les facteurs quantitatifs au Canada – les cours de brut ont grimpé au premier trimestre de 2024 avec des coupures dans les coûts de production de l’OPEP et les ramifications des conflits géopolitiques faisant en sorte que les marchés pétroliers se sont trouvés dans une situation de sous-approvisionnement. À ce titre, les compagnies énergétiques en ont tiré profit, avec un rendement élevé et supérieur à l’indice plus large, alors que le panier de faible volatilité avec une exposition plus faible aux entreprises cycliquement sensibles – donnant lieu à un rendement inférieur à la moyenne à la fin du trimestre. De plus, les banques canadiennes ont enregistré un rendement inférieur au début du trimestre annulant une partie du surrendement qu’on a connu à la fin du trimestre de 2023. Cela étant dit, les données subjectives de l’inflation ont augmenté les attentes de réduction des taux attendue de la Banque du Canada et, à ce titre, les banques ont connu un rendement semblable au marché plus large au cours d’une grande partie du trimestre. Appuyés par les attentes d’une politique monétaire plus conciliante, les investisseurs ont récompensé les entreprises qui versent des dividendes ayant un historique de croissance des dividendes, en améliorant la confiance qu’ils peuvent soutenir la croissance future des dividendes. Il est important de noter que les investisseurs ne devraient pas laisser le surrendement de la croissance des dividendes éclipser le rendement inférieur des entreprises qui versent des dividendes élevés. Les investisseurs devraient demeurer attentifs à la capacité des entreprises à créer de la valeur par rapport aux coûts de financement.

Perspectives de premier plan

Taux – les taux d’intérêt au Canada et aux États-Unis ont augmenté parmi les obligations de toute durée au premier trimestre 2024. Les données de l’inflation aux États-Unis ont surpris à la hausse, demeurant obstinément plus élevées qu’il était espéré, alors que les indicateurs du marché du travail et de la consommation ont fait valoir la vigueur continue de l'économie. Au Canada, les données de l’inflation sont tombées en deçà des prévisions, mais les données du PIB au début de 2024 ont surpassé les attentes. Le marché s’attend maintenant à un atterrissage en douceur pour l’économie américaine; toutefois, l’économie canadienne continue de ralentir. Les banques centrales nord-américaines ont signalé que nous sommes au sommet en matière de politique de taux. Le marché envisage actuellement environ de deux à trois baisses de 25 points de base du taux d’intérêt par la Réserve fédérale américaine pendant le second semestre de 2024, ce qui est beaucoup moins que les six à sept baisses de 25 points de base anticipés il y a à peine trois mois. Puisque la banque centrale de la Suisse a mené le bal avec la première réduction de taux parmi les pays développés, les banques centrales des économies développées principales surveilleront de près les données à venir et les développements du marché pour déterminer le calendrier et le rythme des réductions de taux d’intérêt.

Le crédit – la prime de risque des obligations de sociétés (par rapport aux obligations d'État) continue de se resserrer au cours du trimestre, avec un solide climat au risque sur le marché, les investisseurs anticipant une croissance économique renouvelée en 2024 comparativement aux attentes précédentes. L’offre d’obligations de sociétés était robuste avec 38,2 milliards de dollars en nouvelles émissions, le deuxième premier trimestre le plus fort enregistré. Dans l'ensemble, nous ne pensons pas que la prime de risque actuelle compense le risque de baisse de façon appropriée, particulièrement pour les obligations de sociétés de plus longue durée, et privilégions le crédit de meilleure qualité et de plus courte durée, où nous estimons que la dynamique risque/récompense est plus favorable.

Les actions – nous privilégions une combinaison des indices Dow Jones et S&P500 pour une exposition vaste au marché. Le Dow Jones, un indice pondéré en fonction des prix, devrait avoir une certaine valeur et un penchant pour la faible volatilité puisqu’il suit les compagnies importantes à maturité. Comme expliqué ci-dessus, le risque de concentration se fait sentir sur le marché des actions et, au cours du premier trimestre, ce risque a été exacerbé par les investisseurs se précipitant dans un panier de compagnies à tendances de prix positives, poussant donc les mesures d'évaluation en zone peu abordable. À notre avis, il est approprié d’utiliser une combinaison de la moyenne Dow Jones des industrielles et l’indice S&P 500 pour une vaste exposition au marché américain étant donné le risque de concentration accru. En nous projetant vers l’avenir, nous pensons que les compagnies démontreront des marges d’exploitation stables et, par conséquent, nous mettons l’accent sur l’équilibre entre les exigences de refinancement de l’endettement des sociétés et le réinvestissement dans des projets dont l’objectif est la croissance future. Autrement dit, nous investissons dans les compagnies dont les flux de trésorerie sont stables et l’endettement est réduit hors du groupe des entreprises ou des compagnies à méga-capitalisation. Au Canada, on s’attend à une croissance des bénéfices modeste et nous demeurons attentifs à la capacité d’une entreprise à générer des profits de façon efficace par rapport à son coût de financement. Nous devons faire preuve de prudence à l'égard des négociations « de rattrapage » trop optimistes motivées par les produits de base par rapport à notre voisin du Sud. Par conséquent, nous avons affiné notre stratégie de placement en nous détournant du facteur de faible volatilité et en ajoutant les compagnies de plus grande qualité au Canada.

Copie téléchargeable

| Mark Warywoda, CFA vice-président, Gestion du portefeuille public |

Ian Whiteside, CFA, MBA vice-président adjoint, Gestion du portefeuille public |

Johanna Shaw, CFA directrice, Gestion de portefeuille |

Jin Li directeur, Gestion du portefeuille d’actions |

| Tyler Farrow, CFA analyste principal, Actions |

Andrew Vermeer analyste principal, Crédit |

Elizabeth Ayodele analyste, Crédit |

Francie Chen analyste, Taux |

Tout énoncé de cette présentation qui n'est pas basé sur des faits historiques constitue un énoncé prévisionnel. Ces énoncés prévisionnels sont fondés sur le meilleur jugement de la gestionnaire ou du gestionnaire de portefeuille à ce jour, sur ce qui pourrait se réaliser à l'avenir. Cependant, les énoncés prévisionnels sont assujettis à un certain nombre de risques, d'incertitudes et d'hypothèses, et sont fondés sur les opinions et points de vue actuels du gestionnaire de portefeuille. C'est pourquoi les résultats réels des événements peuvent être considérablement différents des points de vue exprimés. De plus, les points de vue, les opinions et les hypothèses peuvent subséquemment changer selon les renseignements inconnus, ou pour toute autre raison. L'ÉquitableMD ne prévoit pas l'obligation de mettre à jour les renseignements prévisionnels contenus dans le présent document. La lectrice ou le lecteur est avisé de considérer soigneusement ces renseignements ainsi que d'autres facteurs et de ne pas se fier indûment aux énoncés prévisionnels. Les placements peuvent apprécier ou se déprécier et sont investis au risque de l'investisseuse ou de l'investisseur. Les valeurs de placement fluctuent fréquemment et le rendement passé ne garantit pas les résultats futurs. Il est recommandé d'obtenir un avis professionnel avant qu'une investisseuse ou un investisseur ne s'engage dans une stratégie de placement.